[편집자주] 파이낸스스코프 기업 컨콜, IR, 기업 탐방, 인사이트 등은 유료 구독자를 대상으로만 서비스를 제공할 예정입니다. 다만 소수 일부 콘텐츠의 유료 제공 후 무료 배포는 검토할 예정입니다. 유료 시 '프리미엄 회원에게만 제공되는 콘텐츠입니다'로 표시되고 제목은 본문에 제공합니다. 또한 무료로 전환시 기사의 제목을 재배치하고 공개됩니다.

핵심포인트

1. 무선 가입자 기반 확대

• 5G 가입자가 1,087만명(+7.7% YoY)으로 확대되며 보급률은 79.5%까지 상승

• 번호이동 시장에서 경쟁사 이슈에 따른 가입자 유입 효과가 있었으나, 장기적으로 가입자 기반 확대가 수익 안정성 강화로 연결

2. AI 사업 본격화

• 마이크로소프트·팔란티어 등 글로벌 빅테크와 파트너십을 통한 역량 보완, 자체 모델 믿음 2.0 고도화, 라마 등 오픈 모델 활용을 아우르는 멀티 모델 전략 추진

• 지니TV AI Agent, 기지국 운영 효율화 등 네트워크·미디어 서비스 접목을 통해 실제 사업 적용 사례 확대

3. 클라우드·AI IT 성장

• KT 클라우드 매출이 전년 대비 23% 성장하며 글로벌 고객의 데이터센터 이용률 증가와 신규 사업 수주 확대가 확인

• AI IT 부문도 디자인앤빌드, 클라우드 사업 중심으로 매출이 전년 대비 13.8% 성장, 그룹 내 핵심 성장축으로 자리매김

4. 주주환원 정책에 따른 투자 매력 제고

• 분기 배당을 주당 600원으로 증액하며 안정적 배당 기조를 유지하고, 3년간 1조원 규모 자사주 매입 계획을 차질 없이 이행 중

• 실적 개선과 동시에 주주환원 확대가 병행되며 투자 매력 강화

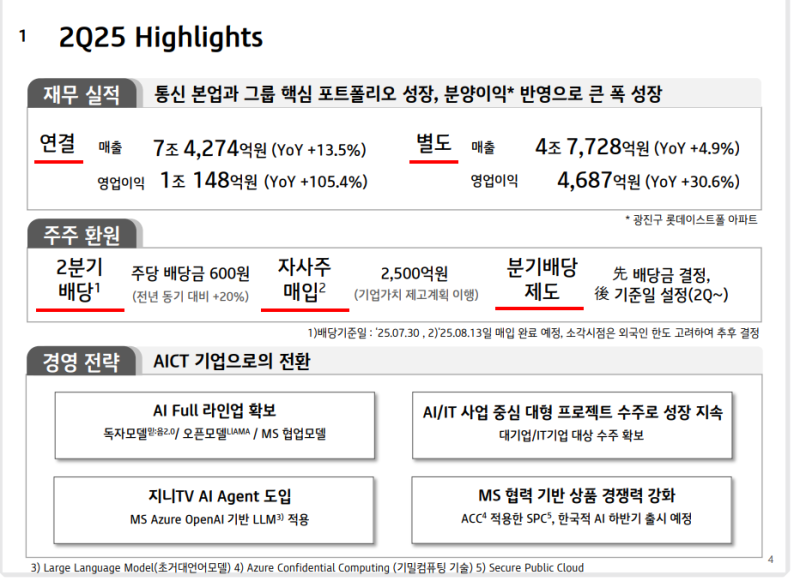

2Q25 Highlights

◆ 재무 실적

• 연결 매출: 7조 4,274억원 (YoY +13.5%)

• 연결 영업이익: 1조 148억원 (YoY +105.4%)

• 별도 매출: 4조 7,728억원 (YoY +4.9%)

• 별도 영업이익: 4,687억원 (YoY +30.6%)

◆ 주주 환원

• 2분기 배당은 주당 600원으로 전년 동기 대비 20% 증가

• 자사주 매입은 2,500억원 규모로 기업가치 제고 차원에서 이행

• 분기배당 제도는 선 배당금 결정 후 기준일을 설정하는 방식으로 2분기부터 적용

◆ 경영 전략

1. AICT 기업으로의 전환

• 지난 7월 독자 모델 믿음 2.0을 출시하고 오픈 모델과 MS 협력 모델을 순차적으로 공개해 AI 풀 라인업을 완성할 예정

• 믿음 2.0을 기반으로 경기도청과 수자원공사 대상 AI 플랫폼 구축 사업을 수주하며 공공 분야 입지를 강화

2. AI/IT 사업 확장

• 지니TV에 MS Azure OpenAI 기반 LLM이 적용된 AI Agent를 도입해 활용 범위를 확대

• 하반기에는 기밀 컴퓨팅 기술을 적용한 시큐얼 퍼블릭 클라우드와 ChatGPT-4 기반 한국형 AI 모델을 출시해 시장 공략 가속화

3. 보안 강화

• 향후 5년간 정보 보호 분야에 누적 1조원을 투자해 최고 수준의 보안 체계를 마련

• 고객이 안심하고 통신 서비스를 이용할 수 있도록 보안 역량을 강화

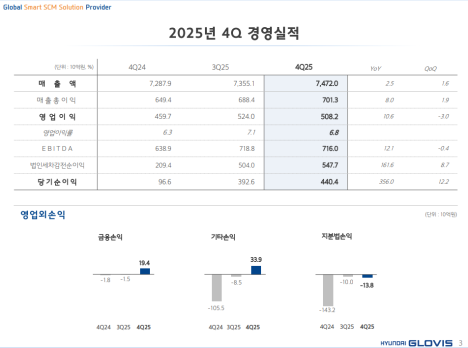

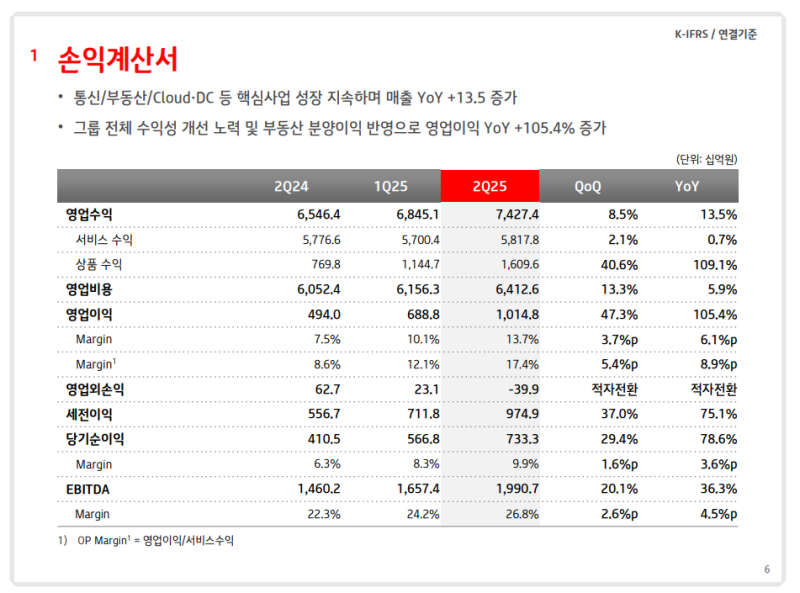

2Q25 손익계산서

• 영업수익: 7조 4,274억원 (YoY +13.5%)

• 영업이익: 1조 148억원 (YoY +105.4%)

• 당기순이익: 7,333억원 (YoY +78.6%)

• EBITDA: 1조 9,907억원 (YoY +36.3%)

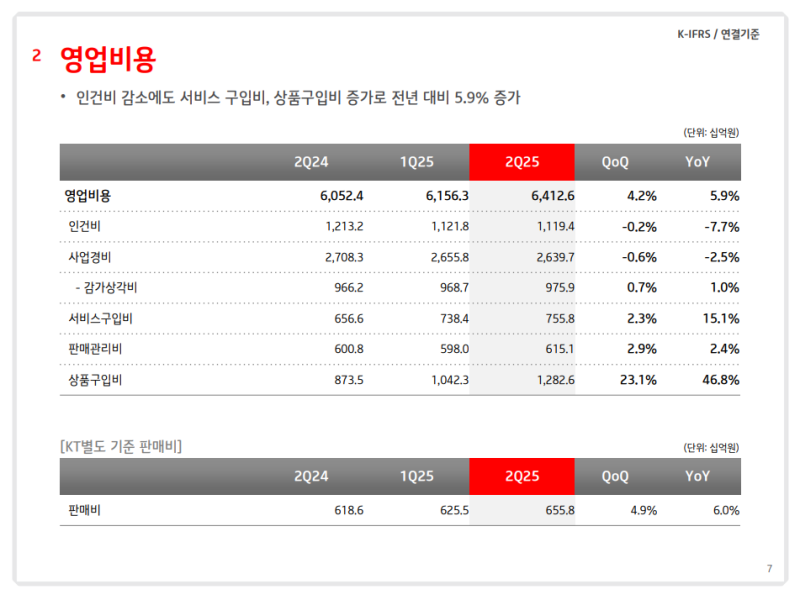

2Q25 영업비용

• 영업비용: 6조 4,126억원 (QoQ +4.2%, YoY +5.9%)

• 인건비는 감소했으나 분양 사업 원가와 단말 판매 확대에 따른 상품구입비 증가 영향

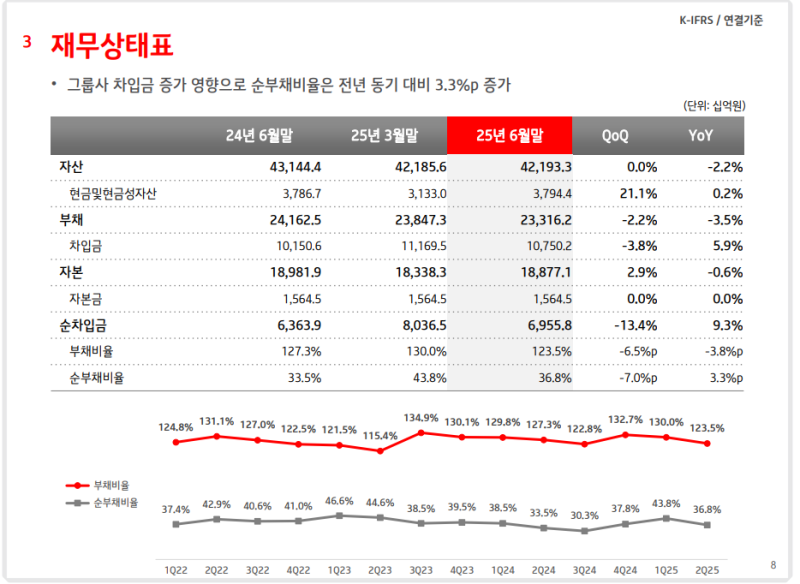

2Q25 재무상태

• 부채비율: 123.5%

• 순부채비율: 36.8% (YoY +3.3%p)

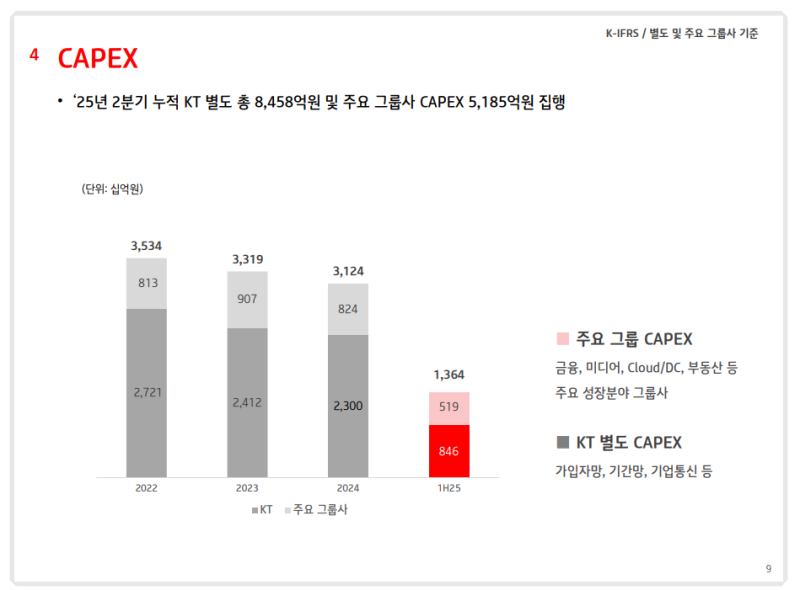

2Q25 CAPEX

• 투자지출 총액: 1조 3,643억원

• KT 별도 CAPEX: 8,458억원

• 주요 그룹사 CAPEX: 5,185억원

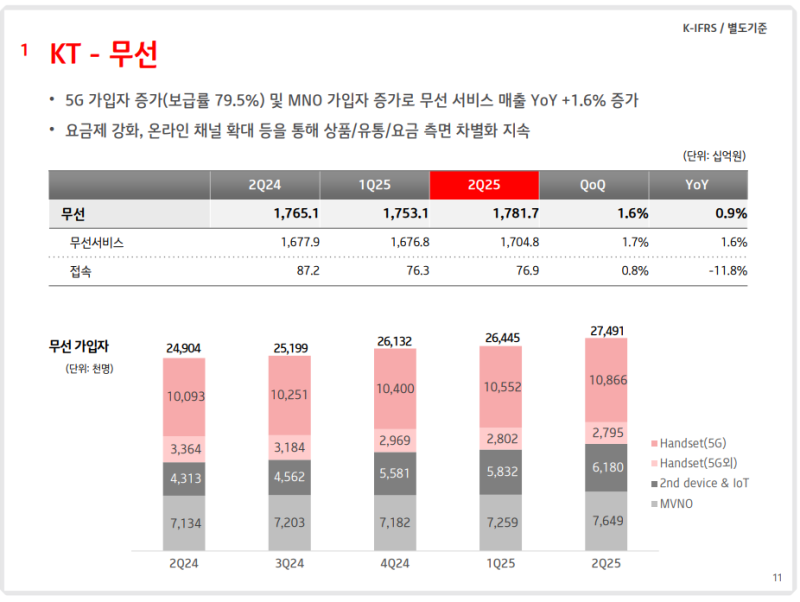

2Q25 무선

• 무선수익: 1조 7,817억원 (YoY +0.9%)

• 5G 가입자 비중: 79.5%

• MNO 가입자: QoQ +3.4%

• 번호이동 가입자 유입 영향

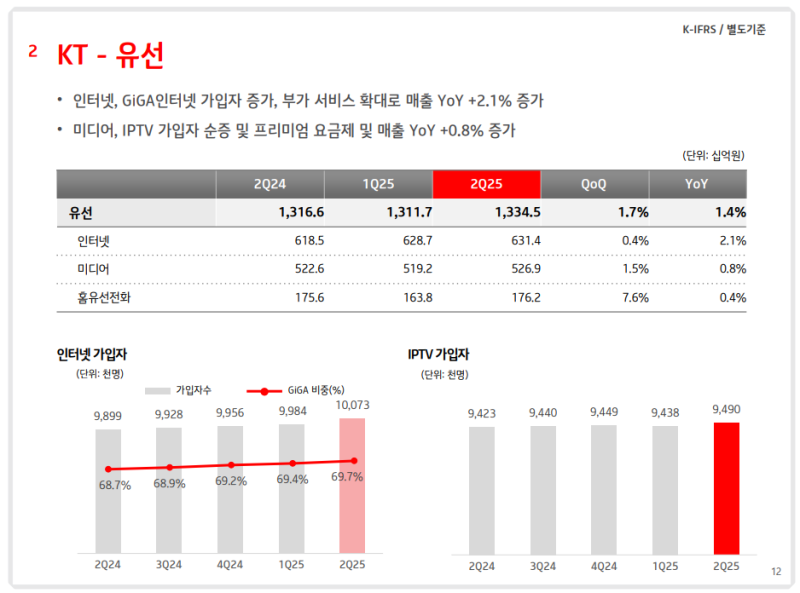

2Q25 유선

• 인터넷 수익: 6,314억원 (YoY +2.1%)

• 기가 인터넷 가입자 증가와 부가 서비스 확대 영향

• 미디어 수익: 5,269억원 (YoY +0.8%)

• IPTV 가입자 순증 확대와 프리미엄 요금제 판매 증가 영향

• 홈 유선전화 수익: 1,762억원 (YoY +0.4%)

• 가입자 기반 안정적 유지 영향

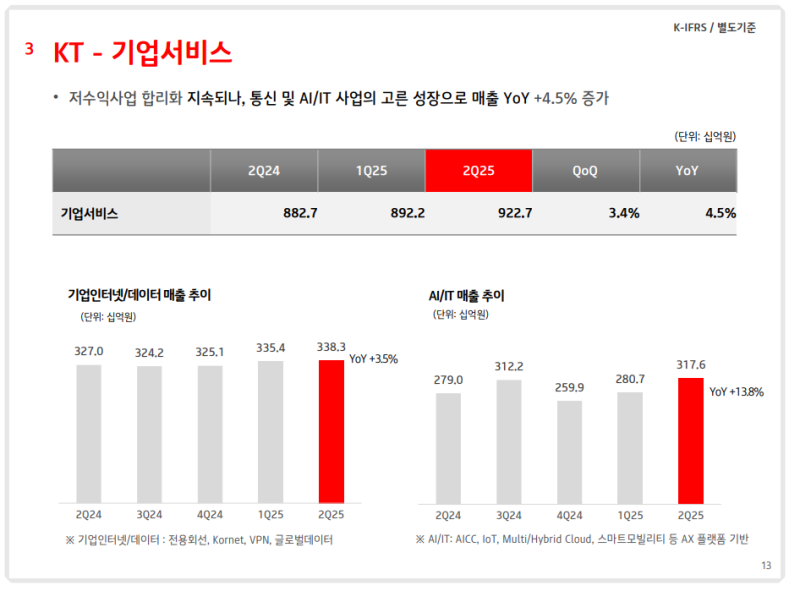

2Q25 기업서비스

• 기업서비스 수익: 9,227억원 (YoY +4.5%)

• 저수익 사업 합리화에도 불구하고 통신과 AI/IT 사업 성장 영향

• AI/IT 매출: 3,176억원 (YoY +13.8%)

• 디자인앤빌드, 클라우드 사업 성장 영향

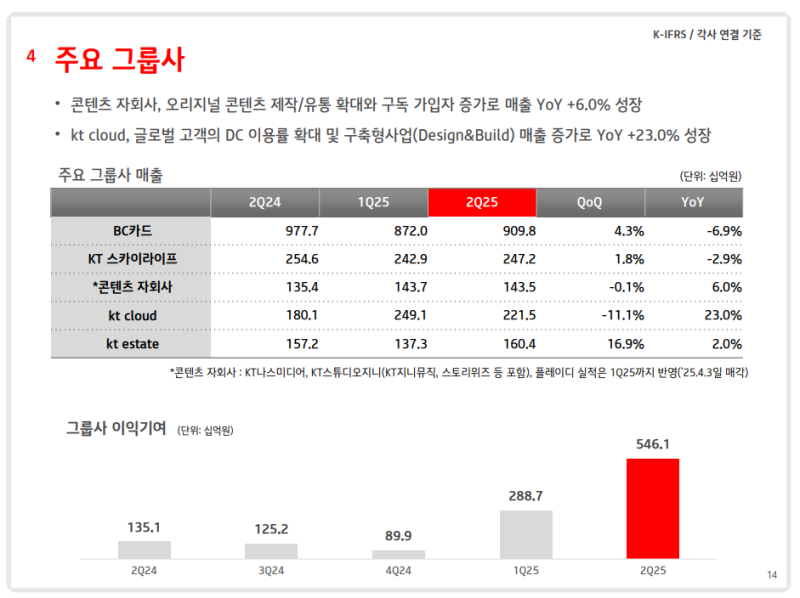

2Q25 주요 그룹사

• BC카드 수익: 9,098억원 (YoY -6.9%)

• 매입액 감소 영향, 영업이익은 리스크 관리와 수익성 강화 노력으로 전년 수준 유지

• 콘텐츠 자회사 매출: 1,435억원 (YoY +6.0%)

• KT 스튜디오지니 제작·유통 확대와 밀리의 서재 가입자 증가 영향

• KT 클라우드 수익: 2,215억원 (YoY +23.0%)

• 글로벌 고객 데이터센터 이용률 증가와 D&B 사업 수주 확대 영향

• KT 에스테이트 수익: 1,604억원 (YoY +2.0%)

• 오피스·호텔 임대 매출 성장 영향

Q&A

Q. KT가 집중하고 있는 AI 사업 영역은 무엇인지, 구체적인 방향성을 말씀해 주실 수 있는지?

• 글로벌 빅테크와의 협력: 마이크로소프트와의 파트너십, 팔란티어와의 독점 솔루션 계약을 기반으로 시큐어 퍼블릭 클라우드, 코리안 챗GPT 등 새로운 AI 서비스 제공

• 멀티 모델 전략: 자체 모델 믿음 2.0 고도화, 마이크로소프트 협력 모델, 라마 등 오픈 모델을 활용한 서비스 확대

• AI 서비스 접목: 지니TV 셋톱박스 AI 에이전트 적용, 기지국 운영 효율화 등 네트워크·미디어 서비스에 AI 기술 접목

Q. 단통법 폐지 이후 번호 이동 시장에 대해 KT는 어떻게 보고 있으며 향후 전망은 어떠한지?

• 최근 갤럭시 플래그십 출시에도 과도한 보조금 경쟁은 발생하지 않음

• 향후 아이폰 출시 시 단기적으로 경쟁이 치열해질 가능성은 존재

• 5G 보급률 80% 이상, 단말 교체 주기 장기화, 통신사들의 AI/IT 투자 집중 기조를 고려할 때 과열 경쟁은 장기화되기 어려울 것으로 판단

Q. 하반기 실적 전망은 어떠한지?

• 부동산 관련 일회성 요인을 제외해도 별도 기준으로 견조한 실적을 달성했으며, 하반기에도 서비스 매출 성장세가 지속될 것으로 전망

• 인력 효율화로 인건비가 안정적으로 관리되고 있으며 5G 투자 상각 완료로 감가상각비 감소 추세 전환

• 수수료와 판매비 증가 리스크는 존재하나 실적과 연동되는 성격이므로 큰 부담 요인은 아니라고 판단

Q. 배당 및 자사주 매입 등 기업가치 제고 계획에 변화가 있을지?

• 현재 배당은 조정 당기순이익의 50% 수준 이상을 유지하고 있으며, 2분기 분기배당 600억원(주당 600원) 결정

• 3분기, 4분기에도 실적이 안정된다면 동일 수준의 배당 지속 가능

• 내년도 이후 배당 정책은 이사회에서 결정 예정이나, 주주 친화적 기조를 유지할 계획

• 밸류업 계획에 따른 추가 1조원 자사주 매입 중 올해 2,500억원 집행 완료, 향후 3년간 7,500억원을 차질 없이 이행 예정

본 콘텐츠는 투자 참고용으로, 이를 근거로 한 투자 손실에 대해 책임을 지지 않습니다.